Топ спекулант ще отмъщава на дребните инвеститори

GameStop сагата се подновява с пълна пара

Публикувано от Божидар Балевски юни 04, 2024 в Пазари

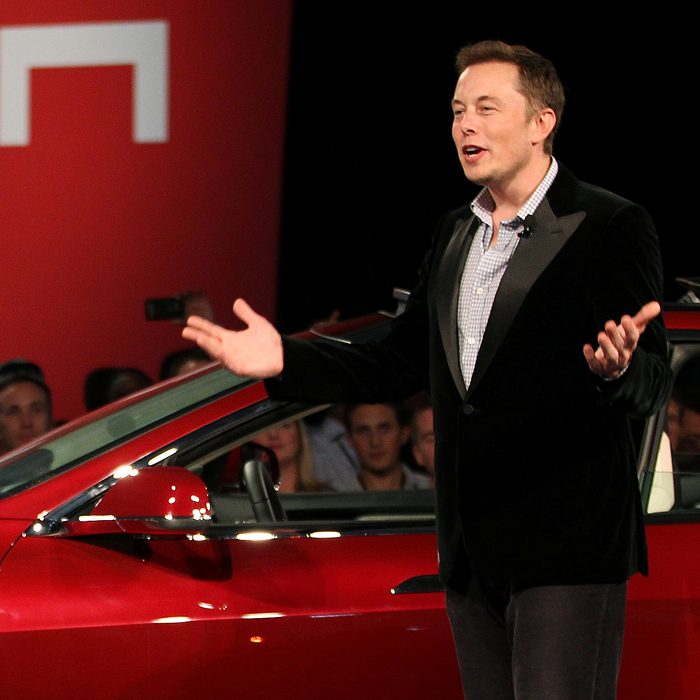

Снимка: Investclub

След подновяването на интереса към меме акциите Андрю Лефт от Citron Research отново влиза в заглавията на вестниците, като oтваря къса позиция срещу GameStop Corp. Това решение идва след значителното увеличение на цената на акциите на компанията, които скочиха със 75 % в началото на понеделник, след като инвеститорът и защитник на мемо акциите Кийт Гил, известен като DeepF---ing Value в Reddit, разкри придобиването на пет милиона акции.

Левъл, който претърпя значителни загуби по време на лудостта по мемe акциите през 2021 г., разкри, че преди това е покрил къса позиция през май, преди да реши отново да отваря къса позиция въз основа на последните събития.

Въпреки волатилната търговия през деня, при която пазарната стойност на GameStop за кратко се увеличи с 6 млрд. долара и се наложи пауза в търговията, акциите успяха да запазят 30% ръст спрямо цената си на отваряне. Въпреки това тя все още се търгува доста под най-високото си ниво на затваряне от 86,88 USD от 27 януари 2021 г.

Възраждането на активността на meme акциите до голяма степен се дължи на завръщането на Кийт Гил в социалните медии, където той е известен и като Roaring Kitty. Последните му постове е Reddit и X доведоха до скок в търговията на изпитващия затруднения търговец на дребно на видеоигри. Левите отбелязаха влиянието на Гил, оприличавайки го като един квази мениджър на хедж фонд, въпреки бурната история с GameStop, която доведе до значителни загуби за Citron Research и контрол от страна на Министерството на правосъдието на САЩ по отношение на практиките за къси продажби.

Citron Research значително намали проучванията си за къси продажби - практика, която поддържаше в продължение на повече от двадесет години. Напоследък Left възобнови публикуването на такива анализи, макар и по-рядко от преди.

Left изясни настоящата си позиция по отношение на GameStop, като отбеляза: „Не изпитвам никаква злоба към компанията. На този етап тя функционира повече като средство за търговия, отколкото като традиционна компания.“

Сагата GameStop

Сагата с GameStop, която бе едно от най-шумните събития на фондовите пазари през последните години, започна в края на 2020 г. и достигна своя връх в началото на 2021 г., привличайки вниманието на целия свят. Този феномен беше предизвикан от голяма група инвеститори на дребно, особено от онлайн платформата Reddit, които координираха усилията си за закупуване на акции и опции на GameStop. Тяхната цел беше да предизвикат късо притискане (short squeeze) срещу хедж фондовете и други големи институционални инвеститори, които бяха открили огромно кличество къси позиции срещу акциите на GameStop, тоест, залагайки на спад на цената им.

В резултат на т.нар. "short squeeze" цената на акциите на GameStop се покачи за няколко дни, което доведе до огромни финансови последици за някои хедж фондове и предизвика по-широка дискусия за динамиката на пазара, инвестирането на дребно и силата на социалните медии при влиянието върху фондовия пазар. Това събитие доведе до продължаващи дебати относно регулирането на пазара и ролята на непрофесионалните инвеститори на финансовите пазари.

Short selling или къси позиции

Късите продажби са търговска стратегия, основана на спекулации, че стойността на дадена акция или друг актив ще намалее. Продавачът на къси позиции заема акции, които не притежава (обикновено от брокерска къща), и ги продава на текущата пазарна цена. Целта е по-късно да изкупи обратно същия брой акции на по-ниска цена, да върне заетите акции на заемодателя и да прибере разликата. Късите продажби обаче са свързани с високи рискове, особено с възможността за неограничени загуби, тъй като цената на акциите теоретично може да се увеличава неограничено. Именно тази липса на таван на загубите притисна хедж фондовете по време на първата GameStop сага и ги вкара в панически режим.

Също така, продавачите на къси позиции трябва да плащат такси за заемане на акции и са отговорни за всички дивиденти, изплатени през периода, в който държат късата позиция. Тази стратегия често се използва от инвеститори, които смятат, че дадена акция е надценена, или очакват спад на пазара, но тя може да допринесе и за пазарната волатилност, особено в периоди на финансов стрес.