Пореден провал за следващия Уорън Бъфет

Амбициозния план на Бил Акман се срина от 25 милиарда до 0

Публикувано от Божидар Балевски авг 01, 2024 в Пазари

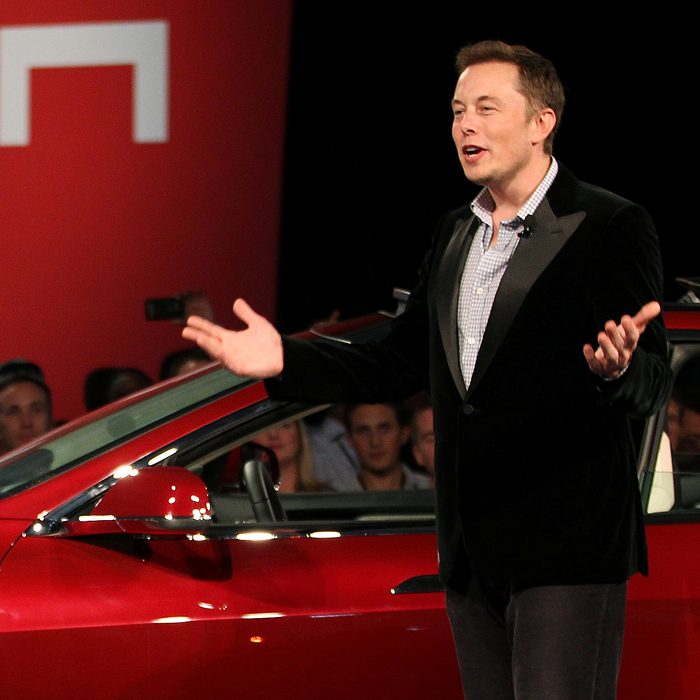

Снимка: Investclub

Бил Акман, известен със смелите си ходове в света на финансите, се сблъска със значителен неуспех, тъй като планът му за пускане на нов инвестиционен фонд на Нюйоркската фондова борса се провали за няколко седмици. Милиардерът от хедж фонд, който се превърна в известна фигура в социалните медии заради откровените си възгледи, първоначално целеше да набере 25 млрд. долара чрез първично публично предлагане (IPO) на Pershing Square USA Ltd. Амбициозната цел обаче беше намалена на 4 млрд. долара, след това на 2 млрд. долара, преди да бъде напълно изоставена в сряда.

Разрушаването на мечтите на Акман за първично публично предлагане бележи поразителен обрат за инвеститора, чиято кариера е белязана както от значителни победи, така и от големи загуби. Макар че последният провал не е от същия мащаб като предишните му предизвикателства с Herbalife Ltd. или Valeant Pharmaceuticals, той идва в момент, когато Акман се опитва да разшири влиянието си извън Уолстрийт и в културната сфера, като открито критикува „будителството“ в университетските кампуси и подкрепя бившия президент Доналд Тръмп.

Допуснати грешки

Сривът на IPO може да се проследи до поредица от грешни изчисления, които накараха мнозина във финансовата общност да поставят под въпрос стратегията на Акман. По-специално, колегата Сет Кларман, мениджър на хедж фонд, основен поддръжник, оттегли инвестицията си от 150 млн. долара, след като Акман публично го назова в писмо до инвеститорите - ход, който според съобщенията разгневи Кларман, виден дарител на демократите. Това публично оповестяване, което по-късно беше направено за всички инвеститори, вероятно допълнително е обтегнало отношенията, особено предвид политическото разделение между Кларман и подкрепящия Тръмп Акман.

Въпреки усилията на Акман да сплоти богатите инвеститори, призовавайки ги да се ангажират по-скоро рано, отколкото късно, стратегията не успя да спечели необходимата популярност.

Силната убеденост на Акман в идеите му, често граничеща с високомерие, е както двигател на успеха му в активисткото инвестиране, така и източник на предизвикателства. Навлизайки в годината с инерция, Акман използваше присъствието си в социалните медии, надявайки се то да се превърне във финансов успех. Неговите призиви за оставка на президента на Харвард Клодин Гей заради предполагаеми пропуски в борбата с антисемитизма в университетския кампус и нарастващите му последователи в социалните медии сякаш подготвяха почвата за друг смел ход.

Прилагането на тази стратегия в традиционния свят на финансите обаче се оказа по-трудно от очакваното. Уилям Бърдтистъл, бивш директор на Комисията по ценните книжа и фондовите борси, отбеляза, че продажбата на финансови продукти е много по-сложна от събирането на подкрепа в социалните медии. „По-рисковано е, когато се опитваш да продаваш финансова възвръщаемост“, каза той.

Каква беше идеята на Акман

Предложеният фонд от затворен тип е замислен като огледало на Pershing Square Holdings Ltd., подобен инструмент в Европа, като новият фонд е предназначен да инвестира в големи северноамерикански компании. Акман смята, че фондът може да се търгува с премия, въпреки общата тенденция фондовете от затворен тип да се търгуват под стойността на активите си. От гледна точка на Акман фондът предлагаше постоянен източник на капитал, като позволяваше на инвеститорите да продават акции на пазара, а не да теглят пари директно.

Въпреки това интензивните продажби на Акман, включващи над 150 срещи с потенциални инвеститори, не доведоха до желаните резултати. Консултантите, като Джон Коул Скот от Closed-End Fund Advisors, бяха скептично настроени към потенциалните резултати на фонда, дори преди да бъде прекратено първичното публично предлагане.

Окончателното решение за оттегляне на първичното публично предлагане беше потвърдено в изявление, в което се цитираше ключова загриженост от страна на потенциалните инвеститори: дали не е по-добре да се инвестира в вторичния пазар, отколкото в първичното публично предлагане.

Успех за инвеститора

Въпреки неуспеха Акман постигна личен успех през юни, като продаде 10% от своя хедж фонд Pershing Square Capital Management за над 1 млрд. долара, оценявайки фирмата на 10,5 млрд. долара. Тази продажба включваше инвестиции от основателите на хедж фонда Марк Ласри, Дъг Хирш и няколко семейни офиса, което увеличи нетното състояние на Акман на 8 млрд. долара.

Драмата около неуспешното първично публично предлагане на Pershing Square USA обаче засенчи това, което беше слаба година за фонда на Акман, Pershing Square Holdings, регистриран в Европа, който отбеляза ръст от 6,4 % до края на юли, в сравнение с 16,5 % ръст на широкия пазар.

Въпреки че Акман е постигнал успех, използвайки наръчника си за активисти в университетска среда, присъствието му в социалните медии не е достигнало нивата на влияние, които виждат личности като Тръмп или Илон Мъск. Бърдтистъл предполага, че това се дължи на факта, че онлайн личността на Акман се усеща като по-„конструирана“ в сравнение с по-„органичните“ и нефилтрирани подходи на Тръмп и Мъск.

В часовете след новината за оттеглянето на IPO-то Акман остава необичайно тих в социалните медии, като публикува само прессъобщението, с което се обявява решението. Бъдещето на Pershing Square USA остава несигурно, като компанията обещава да предостави допълнителна информация своевременно.