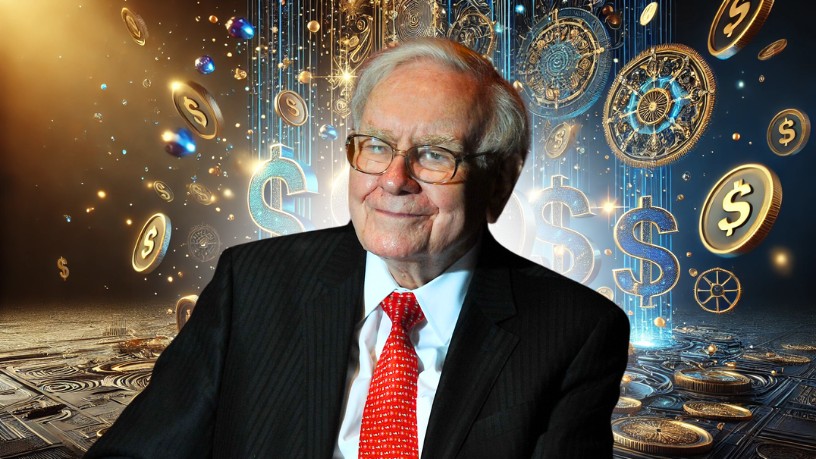

Днес Уорън Бъфет става на 94 години

5 инвестиционни съвета от най-великия инвеститор

Публикувано от Божидар Балевски авг 30, 2024 в Пазари

Снимка: Investclub

Уорън Бъфет, роден на 30 август 1930 г., е натрупал 94 години житейски опит и забележителните 83 години в инвестирането, като е закупил първата си акция на 11-годишна възраст, според биографа му Роджър Лоуенщайн.

Като един от най-успешните инвеститори в света Бъфет е известен с това, че е натрупал милиарди чрез придобиване на акции в компании, които смята за подценени, и задържането им в дългосрочен план. Неговата инвестиционна компания Berkshire Hathaway, върху която той поема контрол през 1965 г., наскоро стана едва деветата компания в историята, чиято пазарна оценка надхвърля 1 трилион долара.

Когато Бъфет купува за първи път акции на Berkshire през 60-те години на миналия век, цената им е около 8 долара на акция. Към юли тази година акциите от клас А, които никога не са били подлагани на сплит, се търгуват на цена от над 620 000 долара всяка.

С десетилетията си опит начело на Berkshire Hathaway Бъфет е усъвършенствал богата инвестиционна мъдрост. По случай 94-ия му рожден ден ви представяме пет от най-важните му стратегии.

1. Приемете загубите като път към успеха

Достигането на 94-годишна възраст неизбежно включва сблъсък с доста неуспехи. Една от определящите черти на Бъфет е способността му да се възстановява от грешките и да продължава напред. Въпреки че Berkshire Hathaway направи някои забележителни грешки през последните години - като например продажбата на целия си дял в General Motors в края на 2023 г. и привидно погрешната преценка на момента на продажбата на акции на Apple през второто тримесечие - големите успехи на Бъфет, като инвестициите в Geico, American Express и Coca-Cola, далеч надхвърлят тези загуби. Акциите клас А на Berkshire отбелязват годишен ръст от 17% през последните 40 години, в сравнение с 11% ръст за индекса S&P 500. Това подчертава идеята, че значителното богатство в инвестирането често идва от това да бъдеш прав само малко повече от половината от времето.

2. Парите в брой не са крал, но имат своето място

Бъфет често е критикувал идеята за държане на пари в брой като основна инвестиционна стратегия. В интервю за Чарли Роуз през 2008 г. той отбеляза: „Когато хората говорят, че парите в брой са крал, те не са крал, ако просто си стоят там и никога не правят нищо.“ Бъфет обаче също така показа, че е разумно да не се инвестира импулсивно. Например в периоди на пазарна нестабилност може да е по-добре да се задържат пари в брой. Тази година Berkshire разполага с близо 200 милиарда долара в парични резерви. На годишната среща на акционерите на компанията Бъфет обясни: „Не мисля, че някой, който седи на тази маса, има представа как да ги използва ефективно и затова не ги използваме.“

3. Гъвкавостта е от ключово значение

Бъфет е известен с предпочитанията си към дългосрочното притежание на акции, но той също така признава важността на адаптирането към променящите се обстоятелства. Въпреки че в миналото е избягвал инвестиционните банки, през 2011 г. той инвестира 5 млрд. долара в Bank of America по време на финансовите ѝ затруднения. В последно време той започна да намалява дела си в компанията. По същия начин Бъфет промени позицията си по отношение на Apple, като продаде над 50% от акциите си в технологичния гигант по-рано тази година, точно преди Berkshire да достигне пазарна оценка от 1 трилион долара.

4. Фокусирайте се върху силни бизнеси, а не върху изпълнителни директори

Бъфет предлага тази мъдрост: „Трябва да инвестирате в бизнес, който и глупак може да управлява, защото някой ден и глупак ще го направи.“ Той избягва да инвестира в компании, които са прекалено зависими от изключително ръководство, и вместо това се фокусира върху бизнеси със силни основи. Този съвет е особено актуален днес, когато изпълнителните директори на някои големи корпорации, като Марк Зукърбърг и Дженсън Хуанг, са придобили статут на знаменитости. Макар че някои инвеститори може да купят акции на Tesla, за да инвестират в Елон Мъск, Бъфет вероятно би ги посъветвал да се съсредоточат върху фундаменталните показатели на компанията.

5. Мислете в дългосрочен план като Мона Лиза

Бъфет веднъж каза: „Ако не сте готови да държите една акция 10 години, дори не си помисляйте да я държите 10 минути“. Тази философия подчертава силата на сложната лихва, която той нарича своята „Мона Лиза“. Той използва известната картина като метафора, като илюстрира, че ако френският крал Франциск беше инвестирал 4000 златни крони, използвани за закупуването на Мона Лиза, при скромна годишна възвръщаемост от 6%, Франция щеше да спечели 1 квадрилион долара до 1963 г. - 3000 пъти повече от държавния дълг на страната по това време. В същото време през 1962 г. Мона Лиза е застрахована „само“ за 100 млн. долара. Както отбелязва Морган Хаузел, автор на *Психологията на парите*, Бъфет е спечелил по-голямата част от богатството си след 60-годишна възраст, до голяма степен благодарение на простата математика на комбинираното инвестиране.